その数字を見た瞬間、すべてが腑に落ちた

2034年12月31日 午後11時58分

年末恒例の資産確認を終えた、元IT企業経営者の佐藤さん(55歳)は、パソコンの画面を見つめながら深いため息をつきました。

総資産残高:8,547万円

10年前、企業型DC・iDeCo・NISAの三本柱戦略を始めたときの総資産は、わずか1,200万円でした。

月々の積立額は合計15万円。10年間で1,800万円を拠出したことになります。

拠出元本:1,800万円 運用成果:6,747万円

複利の魔法が、彼の人生を文字通り変えていました。

一方、同じ時期に「投資は怖い」と現金貯金を続けた同級生の田中さんは、10年間で1,800万円を貯金しましたが、低金利の影響で資産はほぼ変わらず1,850万円。

その差:約6,700万円

10年という時間が、これほどまでに圧倒的な差を生み出していたのです。

企業型DC・iDeCo・NISAの「三本柱」戦略

なぜ三本柱なのか?

現代の資産形成において、一つの制度だけでは限界があります。それぞれの制度には異なる特性があり、組み合わせることで相乗効果が生まれるのです。

企業型DC: 強制力のある老後資金 iDeCo: 個人の意志による老後資金 NISA: 自由度の高い資産形成

制度別の特性比較

制度拠出上限税制優遇引出制限用途企業型DC月55万円拠出時控除<br>運用益非課税<br>受給時優遇60歳まで不可老後資金iDeCo月68万円拠出時控除<br>運用益非課税<br>受給時優遇60歳まで不可老後資金NISA年360万円運用益非課税いつでも可自由資金

佐藤さんの実際の戦略

企業型DC:月8万円

- 会社との選択制DCを活用

- 拠出元本:960万円(10年間)

- 運用成果:約1,650万円(年利5.5%)

iDeCo:月2万円

- 個人事業主として上限活用

- 拠出元本:240万円(10年間)

- 運用成果:約410万円(年利5.5%)

つみたてNISA:月5万円

- 世界株式インデックス中心

- 拠出元本:600万円(10年間)

- 運用成果:約1,090万円(年利6%)

「人生観と価値観」で決まる最適解

制度をどう組み合わせるかは、その人の人生観と価値観によって決まります。

タイプ別最適戦略

【安定重視型】経営者・高所得者

価値観: 「確実に資産を増やしたい」 戦略: 企業型DC中心

月間配分例:

- 企業型DC:10万円(税制優遇最優先)

- iDeCo:2万円(追加の老後資金)

- NISA:3万円(流動性確保)

10年後予想資産: 約3,200万円

【成長重視型】若手経営者・起業家

価値観: 「リスクを取って大きく増やしたい」 戦略: NISA中心

月間配分例:

- 企業型DC:3万円(最低限の老後資金)

- iDeCo:1万円(税制優遇活用)

- NISA:8万円(積極的な成長投資)

10年後予想資産: 約2,800万円

【バランス型】中堅経営者・安定企業

価値観: 「安全と成長のバランス」 戦略: 三本柱均等活用

月間配分例:

- 企業型DC:5万円(老後の核)

- iDeCo:2万円(追加保障)

- NISA:5万円(柔軟な活用)

10年後予想資産: 約2,900万円

【自由重視型】クリエイター・個人事業主

価値観: 「いつでも使える資金を重視」 戦略: NISA・iDeCo中心

月間配分例:

- 企業型DC:2万円(最小限活用)

- iDeCo:5万円(個人事業主枠活用)

- NISA:6万円(自由度重視)

10年後予想資産: 約2,700万円

X社が実現した「会社も社員も豊かになる未来」

総合商社X社(従業員120名)の代表取締役・山田さん(50歳)は、5年前に企業型DCを導入しました。

その結果は、まさに「Win-Win」という言葉を体現するものでした。

会社側のメリット

コスト削減効果:

- 社会保険料削減:年間約480万円

- 退職金債務軽減:約2億円

- 採用コスト削減:年間約200万円(離職率改善)

経営指標の改善:

- 従業員満足度:78% → 91%(17%向上)

- 離職率:12% → 6%(50%改善)

- 新卒採用充足率:85% → 98%(15%向上)

社員側のメリット

平均的な社員(35歳、年収500万円)の場合:

- 年間節税効果:約18万円

- 5年間のDC資産:約420万円

- 老後への安心感:大幅向上

山田社長の感想: 「最初は制度導入に不安がありました。でも、今では『なぜもっと早く始めなかったのか』と後悔しています。社員のモチベーション向上が業績アップにつながり、その好循環が続いています」

社員の声

営業部・田中さん(42歳): 「DC制度のおかげで老後への不安が軽くなりました。安心して仕事に集中できるようになり、営業成績も向上しています」

総務部・佐藤さん(29歳): 「投資教育を受けて金融知識が身につき、家計管理も上手になりました。この会社で長く働きたいと思います」

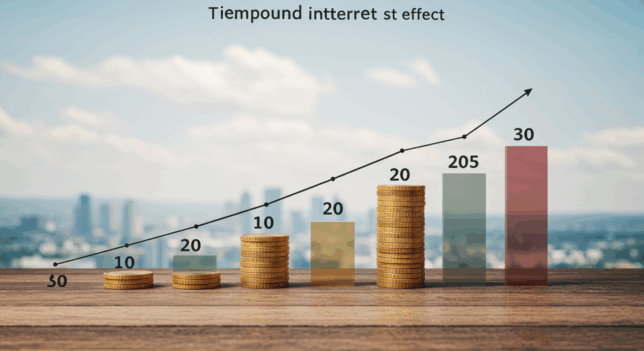

10年後に差が生まれる「複利の真実」

時間という最強の武器

複利効果において、最も重要な要素は「時間」です。

月10万円を年利6%で運用した場合:

期間拠出元本運用成果合計資産運用益比率5年600万円195万円795万円24.5%10年1,200万円630万円1,830万円34.4%15年1,800万円1,324万円3,124万円42.4%20年2,400万円2,412万円4,812万円50.1%

20年後には、拠出した元本と同額の運用益が生まれます。

開始年齢別の影響

同じ月10万円拠出でも、開始年齢で大きな差が:

30歳開始(35年間): 約1億3,500万円 35歳開始(30年間): 約8,300万円 40歳開始(25年間): 約5,500万円 45歳開始(20年間): 約3,700万円

5年遅れるだけで、資産に約5,200万円の差が生まれます。

今日から始める「最初の一歩」

ステップ1:現状把握(1週間以内)

やるべきこと:

- 現在の資産状況を整理

- 月間収支を正確に把握

- 老後に必要な資金を概算

- 利用可能な制度を確認

具体的な作業:

- 通帳・証券口座の残高確認

- 家計簿アプリで収支記録

- ライフプラン表の作成

- 会社の福利厚生制度調査

ステップ2:制度選択(2週間以内)

判断基準:

- 年収水準

- 勤務形態(会社員・自営業)

- リスク許容度

- ライフステージ

優先順位:

- 企業型DC(会社にある場合)

- iDeCo(税制優遇重視)

- NISA(柔軟性重視)

ステップ3:実行開始(1ヶ月以内)

最低限の設定:

- 拠出額:月3〜5万円から開始

- 投資商品:世界株式インデックスファンド中心

- 配分:株式70%、債券30%

徐々に最適化:

- 3ヶ月後:拠出額の見直し

- 6ヶ月後:ポートフォリオの調整

- 1年後:本格的な戦略策定

成功する人の「5つの習慣」

1. 定期的な見直し

Y社・社長の習慣:

- 毎月:拠出額と運用成績の確認

- 四半期:ポートフォリオの調整

- 年1回:戦略の全体見直し

2. 継続学習

Z社・社長の取り組み:

- 月2冊の投資関連書籍

- 年4回の外部セミナー参加

- 週1回の経済ニュースチェック

3. 感情コントロール

市場暴落時の対応:

- パニック売りをしない

- むしろ追加投資を検討

- 長期視点を維持

4. 家族との共有

効果的な方法:

- 月1回の家族会議

- 運用状況の透明化

- 将来計画の共有

5. 専門家の活用

頼るべき専門家:

- 税理士(税務最適化)

- FP(ライフプラン策定)

- IFA(投資アドバイス)

よくある「失敗パターン」と対策

失敗パターン1:完璧主義

問題: 最適な制度・商品を求めすぎて行動しない 対策: 70点の制度で今すぐ始める

失敗パターン2:短期思考

問題: 1〜2年の成果で判断してしまう 対策: 最低10年の長期視点を持つ

失敗パターン3:感情的判断

問題: 市場変動に一喜一憂する 対策: 機械的な積立を継続

失敗パターン4:過度な分散

問題: あれもこれもと手を出しすぎる 対策: シンプルな戦略に集中

最後に:まずは一歩を踏み出そう

この10回のシリーズを通じて、企業型確定拠出年金制度の可能性をお伝えしてきました。

しかし、どんなに素晴らしい制度も、行動を起こさなければ何の意味もありません。

今この瞬間が、あなたの人生で最も重要な分岐点

10年後、あなたはどちらの人生を歩んでいたいですか?

Aさん: 「あの時始めていれば…」と後悔する人生 Bさん: 「あの時始めて本当に良かった」と感謝する人生

その分かれ道は、今日のあなたの決断にかかっています。

最後のメッセージ

私たちの人生は、一度きりです。

お金は人生を豊かにするための道具であり、目的ではありません。しかし、適切な道具を持っていなければ、本当にやりたいことを実現することは困難です。

企業型DCは、そんなあなたの人生を支える強力な道具の一つです。

今日、この瞬間から始めてみませんか?

明日やろうと思っていることは、来月も来年もやらない可能性が高いものです。

しかし、今日始めることは、必ず未来を変えます。

10年後の自分から、今日の自分に感謝の言葉をかけてもらえるような、そんな決断をしてください。

あなたの勇気ある一歩が、会社と社員、そしてあなた自身の豊かな未来を創り出すのです。

【特別付録】今すぐ使える実践チェックリスト

□ 企業型DC導入検討リスト

- 現在の福利厚生制度の確認

- 社会保険料削減効果の試算

- 運営管理機関の比較検討

- 社員への説明資料作成

- 就業規則の改定準備

□ 個人の資産形成チェックリスト

- 現在の資産状況把握

- 月間収支の詳細分析

- 老後必要資金の概算

- リスク許容度の確認

- 投資商品の基礎学習

□ 3ヶ月後の見直しポイント

- 拠出額の適正性確認

- 運用成績のチェック

- ポートフォリオの調整

- 家族との情報共有

- 専門家への相談

この記事が、あなたの人生を変える第一歩となりますように。

最後まで読んでいただき、ありがとうございました。あなたの決断と行動が、きっと素晴らしい未来を切り開いてくれることでしょう。

次のブログへ TOPページへ

🎁 特別プレゼント企画のご案内 🎁

あなたの会社の退職金制度、本当にこのままで大丈夫ですか?

従業員の定着率向上、採用力強化、そして節税効果まで。企業型確定拠出年金が注目される理由がここにあります。

「うちの会社でも導入できるの?」 「具体的にどんなメリットがあるの?」 「導入コストや手続きはどうなの?」

そんな疑問をお持ちの経営者・人事担当者様に朗報です!

📚 限定20冊!書籍プレゼント企画 📚

個別面談にお申込みいただいた方に、話題の書籍『頭のいい会社はなぜ企業型確定拠出年金をはじめているのか』(岩崎陽介著)を無料でプレゼントいたします。

✅ 他社の成功事例が知りたい

✅ 導入時の注意点を事前に把握したい

✅ 従業員にどう説明すればよいか悩んでいる

✅ 本格検討前にプロの意見を聞きたい

面談は完全無料・オンライン対応可能です。

お忙しい中でも、あなたの会社に最適な提案をさせていただきます。

先着20社限定のため、お早めにお申し込みください。

👇 今すぐ個別面談を申し込む 👇

※リンク先のGoogleフォームで会社情報をご入力後、STORESページで面談日程をご予約ください。