その画面を見ても、もう動揺しなくなった

「また50万円減ってる…」

コンサルティング会社H社の元代表取締役・山田さん(64歳)は、スマートフォンで証券口座の残高を確認しながら、妻にそうつぶやきました。

3年前なら、この状況にパニックになっていたはずです。せっかく貯めた老後資金が毎月減っていく恐怖。将来への不安。「このまま資産が尽きてしまうのではないか」という強迫観念…。

しかし今の山田さんは、不思議なほど冷静でした。

「でも、運用益を入れると実際は20万円しか減ってないし、何より今月も夫婦で充実した生活を送れた。これで十分だよ」

そう言いながら、彼は満足そうに微笑んでいました。

「減っていく恐怖」との戦い

取り崩し運用で最も大きな障壁となるのは、「心理的な不安」です。

これまでの人生で「貯める」ことに慣れ親しんできた私たちにとって、「減らす」ことは本能的に恐怖を感じる行為なのです。

行動経済学が明かす「損失回避の法則」

ノーベル経済学賞を受賞したダニエル・カーネマンの研究によると、人間は**「得ることの喜び」よりも「失うことの痛み」を2.5倍強く感じる**ことが分かっています。

つまり、100万円の利益を得る喜びよりも、100万円の損失を被る痛みの方が、2.5倍強く心に響くのです。

この心理的な特性が、取り崩し運用への大きな障壁となっているのです。

「減っていく口座残高」が引き起こす3つの不安

1. 枯渇への恐怖

「このまま減り続けて、いつか底を尽くのではないか?」

2. 計画の破綻への不安

「予定通りに取り崩しているけど、本当に大丈夫だろうか?」

3. 市場変動への恐れ

「暴落したらどうしよう?予想以上に減ってしまうのではないか?」

山田さんが「恐怖」を克服できた理由

山田さんが心理的な不安を克服できたのには、明確な理由がありました。

1. 「見える化」の力

取り崩し前(61歳時点):

- 総資産:4,200万円

- 年間取り崩し予定額:300万円

- 予想枯渇年齢:75歳(運用なしの場合)

現在(64歳時点):

- 総資産:4,100万円(運用益でほぼ維持)

- 既に取り崩し済み:900万円

- 予想枯渇年齢:81歳(運用継続の場合)

「数字で見ると、実は全然減ってないことがわかったんです。むしろ、計画より順調に進んでいることが確認できて安心しました」

2. 「目的の明確化」

山田さんは取り崩しの目的を明確にしていました。

毎月の取り崩し内訳:

- 基本生活費:15万円

- ゆとり費用:10万円(旅行、趣味、外食など)

- 予備費:5万円

「単に減っているのではなく、『人生を豊かにするために使っている』という意識が重要でした」

3. 「体験の価値」の実感

3年間で実現できたこと:

- 年2回の海外旅行

- 孫たちとの思い出作り

- 趣味のゴルフ三昧

- 高級レストランでの食事

- 健康管理への投資

「お金は減ったかもしれませんが、体験という形で確実に『資産』になっています。これは何にも代えがたい価値だと思います」

世界株式ファンドを取り崩しながら運用する安心感

なぜ世界株式ファンドなのか?

1. 成長性の継続 過去50年間、世界経済は平均年率約6〜7%で成長し続けています。

2. 分散効果 一つの国や企業に依存しない、究極の分散投資です。

3. インフレ対応力 株式は実物資産であり、長期的にはインフレ率を上回る成長が期待できます。

4. 流動性の高さ 必要な時に必要な分だけ、すぐに現金化できます。

実際の運用成果

山田さんの3年間の運用実績:

2022年: -12%(世界的な株安) 2023年: +18%(回復局面) 2024年: +8%(安定成長)

3年間の平均年率: +4.5%

取り崩しながらも、年平均4.5%の運用益を確保できていました。

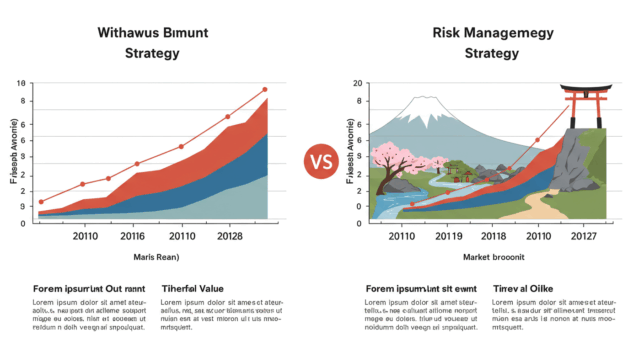

「定率取り崩し」vs「定額取り崩し」の心理的な違い

取り崩し方法には、大きく分けて2つのアプローチがあります。

定額取り崩し

方法: 毎月一定額(例:25万円)を取り崩し メリット: 生活費が予測しやすい デメリット: 市場低迷時に資産減少が加速

定率取り崩し

方法: 資産残高の一定割合(例:4%)を年間で取り崩し メリット: 資産の枯渇リスクが低い デメリット: 取り崩し額が変動する

心理的な観点からの比較

定額取り崩しの心理:

- 生活費の安定感がある

- 市場低迷時の不安が大きい

- 「減っている感」が強い

定率取り崩しの心理:

- 市場に応じた柔軟性がある

- 枯渇への恐怖が少ない

- 「持続可能感」がある

I社・佐藤社長の「定率取り崩し」体験談

印刷業I社の元代表取締役・佐藤さん(67歳)は、定率取り崩し方式を採用しています。

採用の経緯

「最初は定額取り崩しを考えていました。でも、2008年のリーマンショックを経験した身としては、市場低迷時のリスクが心配で…」

具体的なルール

年間取り崩し率: 4% 見直し頻度: 年1回(1月に前年末残高で計算) 変動幅の制限: 前年比±20%まで

例:

- 2023年末残高:3,000万円 → 2024年取り崩し額:120万円(月10万円)

- 2024年末残高:3,200万円 → 2025年取り崩し額:128万円(月10.7万円)

3年間の感想

「最初は取り崩し額が変動することに戸惑いました。でも、慣れてしまえば問題ありません。

むしろ、『資産がなくなる心配がない』という安心感の方が大きいです。市場が好調な年は少し多めに使えるし、不調な年は少し節約する。自然なリズムができました」

老後を豊かにする「取り崩しのデザイン」

1. 段階的取り崩しアプローチ

60-65歳: 積極的取り崩し期(年5%)

- 健康で活動的な時期

- 旅行や趣味に積極投資

65-75歳: 安定取り崩し期(年4%)

- 年金と合わせて安定的な生活

- 計画的な資産活用

75歳以降: 保守的取り崩し期(年3%)

- 医療・介護費用への備え

- 資産保全を重視

2. 目的別口座の活用

生活費口座: 定額取り崩し(安定重視) ゆとり費口座: 定率取り崩し(成長重視) 緊急費口座: 現金・債券(安全重視)

3. 「経験曲線」の活用

取り崩し運用には学習効果があります。

1年目: 不安が大きい、頻繁に残高チェック 2年目: 慣れてくる、市場変動に一喜一憂 3年目: 安定感、長期視点での判断 5年目以降: 完全にマスター、心理的な余裕

心理的サポートの重要性

1. 専門家とのコミュニケーション

月1回の定期面談:

- 運用状況の確認

- 取り崩し計画の見直し

- 心理的な不安の解消

2. 同世代との情報交換

取り崩し運用仲間との交流:

- 体験談の共有

- 心理的な支え合い

- 新しい気づきの獲得

3. 家族との情報共有

家族会議の定期開催:

- 取り崩し状況の報告

- 将来計画の確認

- 家族の理解と協力

失敗しない取り崩しの「心構え」

1. 完璧を求めない

市場は予測不可能です。完璧な計画は存在しません。大切なのは、状況に応じて柔軟に対応することです。

2. 長期視点を持つ

短期的な市場変動に一喜一憂せず、長期的な視点で判断することが重要です。

3. 目的を忘れない

取り崩しの目的は「人生を豊かにすること」です。残高を守ることが目的ではありません。

4. 楽しむ気持ち

せっかく築いた資産です。罪悪感を持たずに、堂々と活用しましょう。

最後に:心の豊かさこそが真の資産

取り崩し運用で最も重要なのは、「心の豊かさ」です。

数字の増減に一喜一憂するのではなく、その資産が生み出す「体験」「安心感」「自由」といった価値に目を向けることが大切です。

山田さんの言葉が印象的でした:

「若い頃は『お金を貯める』ことに必死でした。でも今は『お金を使う』ことの難しさと大切さを学んでいます。どちらも人生の重要なスキルなんですね」

次回は、「経営者こそDCを活用すべき理由」について詳しく解説します。

役員報酬を企業型DCに振り替えることで得られる驚異的な節税効果と、経営者だからこそ受けられる特別なメリットについてお話しします。

【次回予告】 「役員報酬月100万円を月80万円+DC20万円に変更した結果、年間150万円の節税に成功」した実例、社会保険料の適正化で会社のコストも削減、そして経営者の老後資金確保という一石三鳥の効果について詳しく解説します。

お金は使ってこそ価値があります。賢く取り崩し、人生を存分に楽しみながら、安心の老後を実現していきましょう。

🎁 特別プレゼント企画のご案内 🎁

あなたの会社の退職金制度、本当にこのままで大丈夫ですか?

従業員の定着率向上、採用力強化、そして節税効果まで。企業型確定拠出年金が注目される理由がここにあります。

「うちの会社でも導入できるの?」 「具体的にどんなメリットがあるの?」 「導入コストや手続きはどうなの?」

そんな疑問をお持ちの経営者・人事担当者様に朗報です!

📚 限定20冊!書籍プレゼント企画 📚

個別面談にお申込みいただいた方に、話題の書籍『頭のいい会社はなぜ企業型確定拠出年金をはじめているのか』(岩崎陽介著)を無料でプレゼントいたします。

✅ 他社の成功事例が知りたい

✅ 導入時の注意点を事前に把握したい

✅ 従業員にどう説明すればよいか悩んでいる

✅ 本格検討前にプロの意見を聞きたい

面談は完全無料・オンライン対応可能です。

お忙しい中でも、あなたの会社に最適な提案をさせていただきます。

先着20社限定のため、お早めにお申し込みください。

👇 今すぐ個別面談を申し込む 👇

※リンク先のGoogleフォームで会社情報をご入力後、STORESページで面談日程をご予約ください。