その計算結果を見た瞬間、信じられなかった

「先生、これって計算間違いじゃないですか?」

税理士の松本先生に年金の繰下げ受給について相談していた、製薬会社F社の社長・佐藤さん(58歳)は、手渡された試算書を何度も見返しました。

繰下げ受給(75歳開始):月額35万円 65歳受給開始:月額25万円

確かに年金額は40%も増えています。しかし、試算書の最下段にある数字は衝撃的でした。

「繰下げ受給の実質手取り額:月額22万円」 「65歳受給開始の実質手取り額:月額20万円」

手取りの差:わずか月2万円

10年間待って、42%増額されたはずなのに、実際の手取りは10%しか増えていなかったのです。

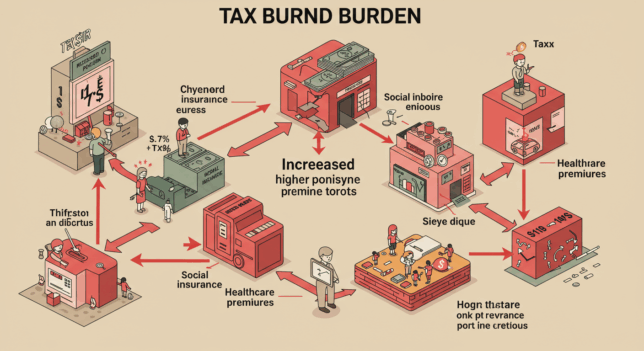

「増えた年金」を奪っていく見えない敵

なぜこのような現象が起きるのでしょうか?

その答えは、年金が増えることで連動して増加する「3つの負担」にあります。

1. 所得税の負担増

65歳受給開始の場合:

- 年金収入:300万円

- 公的年金等控除:110万円

- 雑所得:190万円

- 基礎控除:48万円

- 課税所得:142万円

- 所得税:約7万円

75歳繰下げ受給の場合:

- 年金収入:420万円

- 公的年金等控除:110万円

- 雑所得:310万円

- 基礎控除:48万円

- 課税所得:262万円

- 所得税:約18万円

所得税の増加:年間11万円

2. 住民税の負担増

65歳受給開始: 約14万円/年 75歳繰下げ受給: 約26万円/年

住民税の増加:年間12万円

3. 社会保険料・介護保険料の負担増

ここが最も大きな落とし穴です。

国民健康保険料(75歳未満の場合):

- 所得割:課税所得 × 約10%

- 65歳受給:約14万円/年

- 75歳繰下げ:約26万円/年

- 増加:年間12万円

介護保険料:

- 65歳受給:約6万円/年

- 75歳繰下げ:約12万円/年

- 増加:年間6万円

合計の負担増

- 所得税増加:11万円

- 住民税増加:12万円

- 健康保険料増加:12万円

- 介護保険料増加:6万円

年間負担増:41万円

年金増額:120万円 – 負担増:41万円 = 実質増額:79万円

つまり、42%の増額に対して、実質的な増額は**わずか26%**だったのです。

さらに恐ろしい「隠れた損失」

この計算にはまだ含まれていない、重要な要素があります。

機会損失という名の「見えないコスト」

繰下げ受給を選択した場合、65歳から75歳まで年金を受け取らないことになります。

10年間で受け取れなかった年金: 300万円 × 10年 = 3,000万円

この3,000万円を投資運用した場合の成果を考えてみましょう。

世界株式ファンドで年利5%運用の場合:

- 10年間の運用成果:約3,890万円

- 元本を除いた運用益:約890万円

つまり、繰下げ受給を選択することで、約890万円の機会損失が発生する可能性があるのです。

長寿リスクの逆説

「長生きするから繰下げた方が得」

多くの人がそう考えます。しかし、実際は逆の場合があります。

損益分岐点の計算:

65歳受給を選択し、余った資金を年利5%で運用した場合と、75歳繰下げ受給を比較すると:

損益分岐点:約92歳

つまり、92歳まで生きなければ、繰下げ受給は損になる計算です。

しかも、これは税負担を考慮せずに計算した場合の話です。実際の税負担を考慮すると、損益分岐点はさらに上がります。

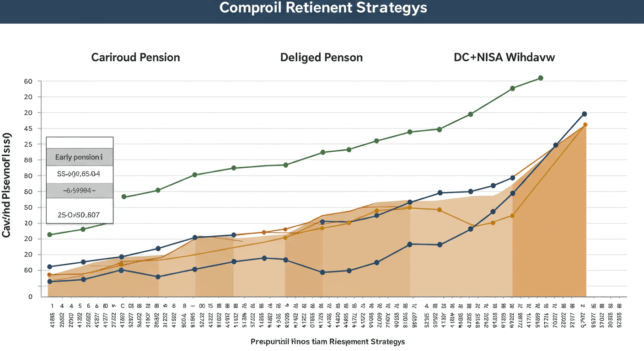

企業型DC+NISAで運用しながら取り崩す「第3の戦略」

ここで、全く新しい発想の戦略をご提案します。

戦略の概要

- 65歳で年金受給開始

- 企業型DC・NISAは60歳から段階的に取り崩し

- 取り崩しながらも運用継続

- トータルキャッシュフローを最大化

具体的なシミュレーション

60歳時点での資産状況:

- 企業型DC:2,500万円

- NISA:2,000万円

- 合計:4,500万円

60~65歳:年間300万円を取り崩し

- 5年間で1,500万円を使用

- 残り3,000万円は年利5%で運用継続

65歳以降:年金+資産取り崩し

- 公的年金:月25万円(年300万円)

- 資産取り崩し:月10万円(年120万円)

- 月間キャッシュフロー:35万円

驚異的な結果

75歳時点での比較:

繰下げ受給戦略:

- 月間キャッシュフロー:22万円(実質手取り)

- 残存資産:0円

DC+NISA戦略:

- 月間キャッシュフロー:35万円

- 残存資産:約2,400万円

月間差額:13万円 資産残高差:2,400万円

G社・田中社長の実践事例

建設業G社の代表取締役・田中さん(60歳)の実例をご紹介します。

2年前の決断

2023年、60歳になった田中社長は重要な決断を迫られていました。

選択肢:

- 65歳まで年金を待って受給開始

- 70歳まで繰下げして増額受給

- 企業型DC・NISAを活用した独自戦略

選択した戦略

田中社長は第3の戦略を選択しました。

60歳時点の資産:

- 企業型DC:1,800万円

- NISA:800万円

- 退職金:1,200万円

- 合計:3,800万円

実行プラン:

- 60~65歳:年間240万円を取り崩し

- 65歳~:年金受給開始(月20万円)

- 資産の7割を世界株式ファンドで運用継続

2年後の現在

現在の状況(62歳):

- 取り崩し済み:480万円

- 残存資産:約3,200万円(運用益で増加)

- 月間生活費:20万円で充分カバー

田中社長の感想: 「最初は資産が減っていくことに不安がありました。でも、実際は運用益で資産が増えているんです。

何より、60歳から自由に使えるお金があることで、第二の人生を思い切り楽しめています。趣味の陶芸を始めたり、孫と旅行に行ったり…。

年金の繰下げを考えていた頃とは、比較にならないほど豊かな生活を送っています」

取り崩し運用の心理的メリット

1. 「今」を大切にできる

60代の健康で活動的な時期に、十分な資金を使うことができます。

2. 計画的な資産管理

毎年の取り崩し額を決めることで、計画的な家計管理ができます。

3. インフレ対策

運用を継続することで、インフレによる購買力の低下を防げます。

4. 相続対策

余った資産は相続財産として活用できます。

リスク管理の考え方

1. 市場暴落リスク

対策:

- 現金・債券の比率を30%程度確保

- 暴落時は取り崩し額を一時的に減額

- 複数年分の生活費を現金で準備

2. 長寿リスク

対策:

- 90歳までの資金計画を策定

- 公的年金は確実に受給開始

- 必要に応じて取り崩し額を調整

3. 認知症リスク

対策:

- 家族信託の活用

- 成年後見制度の準備

- 自動取り崩しサービスの利用

税務上の有利性

1. 退職所得控除の活用

企業型DCからの一時金受給時:

- 勤続年数20年超:800万円 + 70万円 × (勤続年数 – 20年)

- 大きな税制優遇効果

2. 分離課税の活用

NISA口座での運用益は非課税。 一般口座でも分離課税(20.315%)で済む場合が多い。

3. 所得の平準化

年金収入を抑えることで、各種控除を最大限活用できる。

専門家による戦略設計

この戦略を成功させるためには、専門的な知識が必要です。

必要な専門分野

1. 税務知識

- 所得税・住民税の計算

- 退職所得控除の活用

- 社会保険料の最適化

2. 投資知識

- ポートフォリオ理論

- リスク管理手法

- 取り崩し戦略

3. 年金制度の理解

- 公的年金の仕組み

- 受給タイミングの最適化

- 税務上の取り扱い

信頼できるパートナーの選び方

1. 実績と経験

- 類似ケースの取り扱い実績

- 税務・投資の両方に精通

- 継続的なサポート体制

2. 手数料の透明性

- 明確な料金体系

- 成功報酬の有無

- 長期的なコスト感

3. 提案力

- 個別最適化の提案

- リスクの適切な説明

- 定期的な見直し体制

最後に:人生後半戦の戦略

年金の繰下げ受給は、一見魅力的に見えます。しかし、税金や社会保険料を考慮すると、必ずしも最適解ではありません。

企業型DC+NISAで積み上げた資産を活用し、「運用しながら取り崩す」戦略は、多くの場合より有利な結果をもたらします。

大切なことは、**「今の人生を大切にしながら、将来への備えも怠らない」**ことです。

次回は、「取り崩し運用の心理学」について詳しくお話しします。

減っていく口座残高に対する不安をどう克服するか、どのような取り崩し方法が心理的に楽なのか、実際の事例を交えて解説します。

【次回予告】 「毎月50万円の資産が減っているのに、なぜ心配しないのか?」ある経営者の取り崩し運用体験談、「定率取り崩し」vs「定額取り崩し」の心理的な違い、そして老後を豊かにする「取り崩しのデザイン」について詳しく解説します。

人生100年時代、最後まで豊かに生きるためには、新しい発想と戦略が必要です。常識にとらわれず、あなたにとって最適な道を見つけていきましょう。

🎁 特別プレゼント企画のご案内 🎁

あなたの会社の退職金制度、本当にこのままで大丈夫ですか?

従業員の定着率向上、採用力強化、そして節税効果まで。企業型確定拠出年金が注目される理由がここにあります。

「うちの会社でも導入できるの?」 「具体的にどんなメリットがあるの?」 「導入コストや手続きはどうなの?」

そんな疑問をお持ちの経営者・人事担当者様に朗報です!

📚 限定20冊!書籍プレゼント企画 📚

個別面談にお申込みいただいた方に、話題の書籍『頭のいい会社はなぜ企業型確定拠出年金をはじめているのか』(岩崎陽介著)を無料でプレゼントいたします。

✅ 他社の成功事例が知りたい

✅ 導入時の注意点を事前に把握したい

✅ 従業員にどう説明すればよいか悩んでいる

✅ 本格検討前にプロの意見を聞きたい

面談は完全無料・オンライン対応可能です。

お忙しい中でも、あなたの会社に最適な提案をさせていただきます。

先着20社限定のため、お早めにお申し込みください。

👇 今すぐ個別面談を申し込む 👇

※リンク先のGoogleフォームで会社情報をご入力後、STORESページで面談日程をご予約ください。